СКАЧАТЬ МЕТАТРЕЙДЕР 4 и Получать 12.5% годовых на депозит в Надёжном ДЦ Можно Здесь >>>

СТАТЬИ О ФОРЕКС: Как я был начинающим трейдером

Статьи о Форекс

Как я был начинающим трейдером

Рынки функционируют по тем же законам, что и весь остальной мир, поскольку они и есть часть мира. Но трейдер, попадая в психологическую зависимость от своих ставок, воспринимает рынок гораздо острее и болезненнее, чем другие стороны действительности. Рынок кажется игроку жестче и суровее, чем он есть на самом деле. Однако сами по себе рынки не эмоциональны, и только от человека зависит его реакция на результаты своей работы и то, какие эмоции он при этом испытывает.

Гениев торговли от рождения не бывает По мере того, как развивались мои взгляды на характер взаимоотношений с рынком, я пришел к выводу, что важнейшим фактором успеха является именно психологический фактор, то есть набор наших поведенческих реакций на ситуации, связанные с торговлей. А он, в свою очередь, очень зависит от "нерва", ощущения опасности потери и возможности приобретения, когда в деле задействованы живые и кровные деньги. Поэтому главный и невосполнимый недостаток работы на всех учебных счетах - это отсутствие важнейшей составляющей - психологической. Единственное назначение учебной торговли я вижу только в овладении техническими навыками работы, в адаптации к интерфейсу программ, т.е. в подготовке к уверенному овладению аппаратными средствами. В отличие, к примеру, от ребенка, делающего первые шаги в материальном мире, у рыночного игрока нет предварительно заложенных на уровне инстинктов каких-либо навыков. Гениев торговли от рождения не бывает. Технике работы на рынке приходится учиться шаг за шагом. При этом ширина шага очень часто равняется нашему росту. Упав с высоты своего роста и разбившись вдребезги, мы каждый раз собираем себя заново, склеиваем по кусочкам и уже с этой новой точки делаем следующий шаг вперед. И так если не до бесконечности, то достаточно долго.

Путь трейдера ни для кого не посыпан манной небесной, а если посыпан, то это достаточный повод, чтобы на ней же и поскользнуться. Возможно, мой опыт торговли, а также развитие моих взглядов на характер взаимоотношений с рынком окажутся полезными для начинающих трейдеров. При этом я подразумеваю наличие у читателя минимальной технической подготовки.

Постижение основ

Картина первая - радость предвкушения. Свое знакомство с рынком я начал с валютного рынка FOREX. Все, что я узнал о нем к тому моменту, меня необычайно заинтриговало. Первая реакция была примерно такой: "Надо же! Какие деньги можно зарабатывать при относительно небольших начальных затратах! Какой процент! А я и не знал, что такое возможно. Надо поскорее этим заняться".

Картина вторая - самооправдание при неудачах. Я открыл учебный счет в одном из дилинговых центров, предоставляющих возможность торговать на рынке FOREX через Интернет. Уже не помня точно свои успехи в учебной торговле, отмечу, что были и плюсы, которым я радовался, и минусы, которым огорчался, невольно выискивая психологическое оправдание потерям. Вообще нашему эго присуще всему найти объяснение, оправдание. Мы способны убедить себя в чем угодно, особенно если это необходимо для обоснования наших действий. Замечу, что точно так же наше эго, как это ни парадоксально, способно убедить себя в абсолютно противоположном и найти не меньшее число аргументов. Дескать, в этот раз не успел, недоглядел, но на реальном счете я такого не допущу - буду сдержан, аккуратен, тщательно анализируя каждый свой шаг...

Картина третья - "надежды юношей питают". Затем последовало более детальное знакомство с рынком FOREX - изучение основных понятий (уровней, трендов, линий поддержки и сопротивления и т. п.), графических фигур, зависимостей между направлениями изменения цен и фундаментальными показателями. Все это казалось нетрудным, и, предвкушая успех, я даже начал считать воображаемые прибыли и решать, на что их потрачу. Картина четвертая - появление страха по мере приобретения знаний. Учеба на курсах трейдеров при одном из дилинговых центров дала новые знания о законах рынка, стратегиях работы, помогла систематизировать технические познания, познакомиться с новыми инструментами, а также с психологией рынка. После обучения на курсах я почувствовал большую готовность к работе на рынке, однако появилось и чувство некоторого страха перед ним. Вот уж действительно, чем больше мы узнаем, тем больше понимаем, как мало знаем. Кратко мое внутреннее ощущение можно охарактеризовать так: "Конечно, работа на рынке не такая простая штука, но в общем я готов".

Путь воина

Наконец настал день, когда организационные хлопоты остались позади - договора оформлены, счет открыт, необходимая сумма перечислена (я внес на торгово-залоговый счет не минимальный депозит, оговоренный правилами, а несколько больший, понимая, что так будет легче работать) и т.д. После нескольких дней ожидания подходящего (по моей, разумеется, оценке) момента я открыл свою первую позицию. Ощущение было незабываемым. Я ехал по городу, а внутри постоянно вибрировала мысль о том, что у меня открыта позиция. Мир словно разделился надвое: я в рынке - и я вне рынка. В этих двух состояниях я жил несколько месяцев. Кстати, все, кто обучался со мной на курсах и начал реальную работу на рынке, также отмечали, что испытывали эмоциональные потрясения различной степени при открытии своих первых позиций - вплоть до того, что сильно дрожали руки, и изображение на мониторе плыло перед глазами.

Картина пятая - "несправедливый" мир над нами "незаслуженно" издевается. Начинающим, как известно, везет - моя первая сделка была с профицитом. Потом - ощутимый проигрыш. Держал позицию два дня, но не дождался движения цены в нужную сторону. На следующий день я вернул утраченное с избытком, потом опять проигрыш... Начались эмоциональные качели. Но что интересно, реакция больше сводилась не к тому, чтобы проанализировать свои технические ошибки и подход к работе, а к возмущению рынком, который надо мной "незаслуженно" издевался и шел "не туда", лишь только я открывал позицию. Через пять месяцев работы с переменным успехом, но с постоянно снижающимся итоговым размером депозита, меня в конце концов закрыли по marging short. По сравнению с другими, я еще долго держался.

К работе на рынке я вернулся только через два года и начал с торговли на российском фондовом рынке. Он привлек меня меньшими рисками (естественно, при меньшей относительной доходности), ибо он дает возможность долго держать позиции и не платить за их перенос, если не пользоваться маржевым кредитованием.

К этому моменту мои знания теханализа и понимание механизма функционирования рынка в целом были значительно усовершенствованы. Но самое важное - я занимался психологической подготовкой, вырабатывая приемлемый способ взаимодействия с миром и правильное отношение к нему. Наиболее близким мне оказался путь воина по Карлосу Кастанеде. Хотя эта концепция не имеет прямого отношения к рыночной психологии, адаптация пути воина к пути трейдера стала моим, как мне кажется, серьезным достижением. Я заметил, что стал практически спокойно относиться к происходящему на рынке, и даже был несколько удивлен, что прибыли и убытки не вызывают у меня эмоций, по силе близких к тем, что были раньше. Я стал действовать по следующей схеме: анализ - принятие решения - заключение сделки - выход - внутреннее принятие результата как объективной данности, каков бы он ни был по знаку и величине. Именно этот подход позволил мне стать более адаптированным к рынку и направить всю свою энергию на совершенствование работы. Как следствие, результаты стали более устойчивыми, и закончились внутренние терзания, ибо этот путь подразумевает принятие полной ответственности за все свои поступки.

Ошибки начинающих

На основании вышеизложенного можно выделить несколько психологических моментов, характерных для начинающих трейдеров.

1. Кажущаяся легкость быстрого заработка на рынке при первичном знакомстве с ним.

2. Нашей собственной неудаче мы всегда можем найти для себя оправдание.

3. Самообольщение относительно своих возможностей. Не получается сейчас не потому, что я не могу сделать это как следует, а потому, что это пока не по-настоящему. На самом деле я могу.

4. Искушение поделить шкуру неубитого медведя. Торгуя на рынке, сконцентрируйте внимание на том, как лучше сделать свою работу. А результат покажет, насколько успешно вы с нею справились.

5. Более близкое знакомство с рынком вызывает некоторый страх и понимание сложности работы, но уверенность в своих силах остается.

6. В неудачах виноват не я сам, а рынок. Так же мы зачастую относимся и ко всему происходящему с нами, полагая, что "несправедливый" мир ни за что делает нам гадости. При этом мы забываем о том, что попадаем именно в те ситуации, которые притягиваем своим внутренним состоянием. Мир проявляет себя как практически абсолютно чистое зеркало, лишь отражая то, что мы собою являем.

Нынешняя стратегия торговли

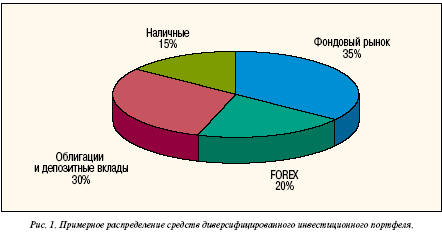

Основу моей стратегии работы на рынке составляет широкая диверсификация инвестиционного портфеля. Вложения распределяются по следующим основным направлениям:

1. Фондовые рынки зарубежный (в основном американский) и российский, причем на каждом рынке портфель из нескольких (порядка десяти) инструментов (акций).

2. Валютный рынок FOREX.

3. Долгосрочные вложения в менее рискованные инструменты с фиксированной доходностью. Это облигации и депозитные вклады. Причем вклады распределяются по нескольким различным банкам, а приобретенные облигации принадлежат различным эмитентам.

4. Наличные средства. Необходимы как резерв для повышения оперативности при необходимости задействовать их в одной из вышеуказанных составляющих портфеля и как дополнительное средство диверсификации.

5. Вложения в драгоценные металлы. Следует отметить, что этого компонента может и не быть. Он предназначен исключительно для повышения устойчивости инвестиционного портфеля, но на данный момент заведомо убыточен, ибо разрыв между ценами покупки и продажи (с учетом НДС), например, золотых слитков в коммерческих банках составляет около 35%. Стоимость мерных слитков для физических и юридических лиц (кроме банков) с учетом НДС обойдется примерно на 25% дороже цен мирового рынка. Сюда еще следует добавить стоимость хранения слитков 0.0250.5% в день в зависимости от веса, если вы не готовы принимать риски по хранению золота на себя.

Чтобы получить прибыль, остается либо ждать существенного роста мировых цен на золото, либо применять более сложные схемы. Вот один из способов. Пользуясь тем, что в России стоимость ювелирных изделий в 1.52 раза выше, чем в других странах, можно из мерного золота или лома заказать модное украшение и сдать его в комиссионный магазин. Такие операции прибыльнее экспорта нефти. Еще один путь это покупка относительно более дешевых ювелирных изделий, например, в Турции. Но здесь есть препятствия в виде ограничений на ввоз золотых украшений и необходимости проходить апробацию в Центральной государственной инспекции пробирного надзора, без которой украшения нельзя будет сдать в магазин. Однако это уже не инвестирование в чистом виде, а своего рода самостоятельный бизнес. Подробнее см., например, [1].

Примерная структура инвестиционного портфеля при описанном подходе показана на рисунке 1.

Такой портфель ориентирован именно на долгосрочное инвестирование, а не на внутридневную торговлю. Простой арифметический подсчет показывает, что, если обеспечить среднюю доходность портфеля на уровне 4% в месяц, это составит 60% годовых и позволит через 10 лет увеличить первоначальную стоимость портфеля более чем в 100 раз.

Выбранная мною стратегия предназначена для вложений гораздо

больших, нежели минимальные депозиты, принимаемые большинством компаний.

Для меньших размеров депозита можно порекомендовать сократить число компонентов

портфеля. В первую очередь, это касается наиболее рискованных составляющих.

Внутри же остальных направлений торговли уменьшить число инструментов

и приобретать акции и облигации меньшего числа эмитентов, открывать меньше

вкладов и т.д. Теперь осталось лишь воплотить эту стратегию в жизнь, и

только практика покажет, насколько наша мысленная модель соответствует

реальности, которую мы понастоящему и не знаем. Путь воина предполагает

подходить к миру и к самому себе как к бесконечной тайне, требует все

более и более постигать реальность без малейшего шанса достичь конца пути.

В этом и заключается наша безупречность как единственно эффективное состояние

на избранном нами поле битвы.

СКАЧАТЬ МЕТАТРЕЙДЕР 4 и Получать 12.5% годовых на депозит в Надёжном ДЦ Можно Здесь >>>

СТАТЬИ О ФОРЕКС: Почему тренд – НЕ ваш друг

Статьи о Форекс

Почему тренд – НЕ ваш друг

Многие технические трейдеры ставят свое будущее в зависимость от толпы. Но всякий тренд может развернуться, поскольку все, что идет вверх, обычно начинает двигаться вниз и наоборот.

Виктор Нидерхоффер и Лаура Кеннер

Рынок акций был мечтой любителей трендов в течение последних нескольких недель. 22 марта, закрывшись ниже 1,150, фьючерсы на S&P 500 привели в движение все медвежьи индикаторы. Последовали подтверждения направления вниз от линий регрессии, средних, полос Боллинджера. В течение следующих 24 торговых дней, рынок 10 раз закрывался на 20- дневных минимумах.

Правило No. 1, высеченное на мраморе у всех технических аналитиков - тренд – ваш друг. Если и бывают времена, которым мы могли бы, вместе с Cabot Market Letter, придать красоту использования простых тренд-следящих индикаторов, которые делают "фактически невозможным пропустить основной ход рынка," то, несомненно, мы это только что видели.

Благодаря этому достигли успеха многие пользователи тренд-следящих систем.. Бесспорно, их интеллект и понимание рынка гораздо выше наших. Но в такие времена, когда путь для последователей трендовых теорий усыпан розами, стоит все же отступить и немного рассмотреть основополагающие вопросы:

В ФОРЕКС СБОРНИКЕ ВЫ НАЙДЁТЕ СОТНИ РАЗНЫХ ТОРГОВЫХ СИСТЕМ :

- Основное правило, “Тренд – ваш друг,” верно?

- Могут ли их подтвержденные результаты, хорошие или плохие, объясняться случайностью?

Но сперва - предупреждение: Мы не верим в следование за трендом. Мы не члены ни Market Technicians Association, ни International Federation of Technical Analysts, нас нет в Зале Славы TurtleTrader Trend Followers. Фактически, мы находимся в списке врагов таких организаций.

Типичны вот такие сообщения на сайте TurtleTrader, который называет себя источником No. 1 в мире для идущих за трендом, взятые из интервью с Vic в апрельском номере "Technical Analysis of Stocks and Commodities": за 2001 год:

«Niederhoffer утверждает, что следование за трендом не работает и обречено на провал. Парень, который виртуозно профукал собственный торговый счет, замахивается на систематическое следование за трендом»

“Niederhoffer, подобно многим, игнорирует успехи следующих за трендом. Чтобы принять на веру любое из высказываний Niederhoffer, нужно закрыть глаза на существование таких корифеев, как Bill Dunn, Jerry Parker, Richard Dennis, John W. Henry и всех Turtles.”

Но тренды всегда разворачиваются

Давайте обратимся к реальным результатам следования за трендом, воспользовавшись

ежегодными данными предоставленными авторами " Triumph of the Optimists:

101 Years of Global Investment Return ", книги, которую мы считаем

лучшей из когда-либо написанных по инвестициям. За последние 102 года

тренды в годовом возврате отсутствовали. В течение последовательных лет

корреляция составила -0.02. Корреляция между возвратом через год и двумя

годами позже - -0.25. В течение последних лет корреляции были еще более

негативны; три отрицательных годовых возврата подряд последний раз были

70 лет тому назад.

Как отмечают в "Триумфе," авторы Elroy Dimson, Paul Marsh и Mike Staunton было лишь шесть случаев за последние 102 года, когда рынок падал в течение двух лет подряд. Этого не достаточно для надежных статистических выводов. Но средний возврат на следующий год равен 16% - максимально возможное трехлетнее среднее число изо всех возможных комбинаций направлений для двухлетнего периода, как верх, так и вниз.

Комбинации вверх-вниз

Год 1 |

Год 2 |

Рост за 3 года |

+ |

+ |

9% |

- |

+ |

16% |

+ |

- |

13% |

- |

- |

16% |

Может быть, краткосрочные тренды средних на стороне последователей трендов? Нет, тоже нет. Корреляции между последовательными неперекрывающимися периодами различной длительности на наиболее широко торгуемом рынке фьючерсов - отрицательны, показывая то, что называется средней реверсией. Другими словами, большие падения в среднем стремятся следовать за большими подъемами, а большие взлеты стремятся следовать за большими обвалами. (Средние ходы стремятся следовать за средними движениями.) Хороший диапазон для этих корреляций, с точки зрения статистики, равен -0.15.

Ситуация для отдельных акций также на стороне анти-трендовой школы. Jonathan Lewellen, инструктор из MIT, написал серию статей, показывающих, что за 66-летний период, с 1932 на 1998, средняя акция возвращалась к средней около 41% за следующие шесть кварталов по отношении к своим достижениям через год. С 1968 по 2000 Lewellen обнаружил что корреляция составила -24% - немного меньше, но все же значительно.

Другими словами, если возврат по акции через год на 50 процентов ниже средней, наилучший прогноз, который Вы можете сделать на следующие шесть кварталов - рост около 24% x 50%, то есть приблизительно на 12% выше среднего.

После миллионов тщательных вычислений и поправок на все мыслимые погрешности в исследованиях такого характера, Lewellen вывел: "сильное подтверждение для средней реверсии".

Как сегодня работает следование за трендом по сравнению со средне-реверсивным инвестированием?

В конце концов, университетские разработки слишком часто приходятся на неподходящее время для инвесторов. Классический пример, анализ в 1981 году показал, что небольшие акции стабильно превосходили крупные, за чем последовало 18 лет недоработки маленьких акций. Плохие времена для них начались в 1983, после периода медового месяца когда состоялись многочисленные новые инвестиционные в небольшие компании, достаточно вдохновленные анализом, чтобы привлечь кучу денег. Dimson, Marsh и Staunton привлекли внимание к этому изменению состояния в 1999 году, в статье "Murphy's Law and Market Anomalies." По иронии судьбы, год, когда статья была опубликована, для небольших фирм стал одним из лучших лет в истории; а в 2000 и 2001 годах они превзошли S&P 500.

Естественно, после того, как мы показали, что все подтверждения - против теории, мы закончим эффектным выводом "тренд - не ваш друг." Пока что нет раз и навсегда установленных правил. Слишком много умных людей вокруг подтверждают и развенчивают эффект. Таким образом, циклы всегда меняются, как постановил эксперт по скачкам Robert Bacon в своих классических "Secrets of Professional Turf Betting"

Будут ли падения теперь следовать за падениями?

Если последние 60 или 70 лет подтверждали неправоту последователей трендов

на отдельных акциях, а последние исследования также неблагоприятны, существуют

ли какие-то признаки того, что ситуация собирается измениться?

В конце концов, фьючерсы S&P 500 имели три месяца падения подряд в июне, июле и августе 2001, что привело к 10% спаду. Затем, с конца августа до 21 сентября… - не будем продолжать, это слишком печально. Но рыночная панорама достаточно богата, чтобы находить анекдотические моменты, которые, похоже, поддержат любой вид рыночных отношений.

Кого надо позвать, чтобы увидеть, может ли цикл снова поменяться? The Speculators – Мыслителей.

Мы взяли 20 наилучших и наихудших по выполнению из S&P 500 за 2000 год. ( Сегодня в S&P 500 есть несколько компаний, которых не было в 2000, так что необходимо убрать все такие новые дополнения из нашего итога.)

Посмотрев на исполнение этих акций за 16 месяцев подряд, до 29 апреля 2002, мы обнаружили, что 20 лучших акций 2000 вернули в среднем -11%. Calpine (CPN), вниз 76%, PerkinElmer (PKI), вниз 76%, и Allergan (AGN), вниз 32%, были среди наилучших, которые споткнулись. ( Ситуация должна была быть даже хуже если включить такие акции, как Enron, лучший исполнитель S&P в 2000. Enron был исключен в ноябре 2001, так что мы не должны учитывать его результаты, которые могли бы забрать дополнительные 5 пунктов из 20 лучших.)

20 худших акций 2000 в среднем были неизменны в течение следующих 16 месяцев. Этот список включает в себя такие акции, как например, American Greetings (АМ), вырос на 91% с 29 декабря 2000 по 29 апреля 2002; Apple (AAPL) рост на 55%; Cendant (CD) рост на 91%; Circuit City (CC) рост на 86% и Dell (DELL) рост на 48%.

Индекс S&P 500 за те же 16 месяцев упал на 19%.

Компании с инсайдерской покупкой

Фирма |

Тикер |

% падения 4/30/01-4/30/02

|

Qwest |

Q |

-88 |

WorldCom |

WCOM |

-87 |

Vitesse |

VTSS |

-83 |

EMC |

EMC |

-77 |

Dynegy |

DYN |

-76 |

Solectron |

SLR |

-72 |

Gateway |

GTW |

-70 |

Mirant |

MIR |

-70 |

Нам нравятся они, как группа, и мы, соответственно, купим их. Четыре -- Mirant, Solectron, EMC и Dynegy -- не только имеют инсайдерские покупки, но и заявили о buybacks. Таким образом, в зависимости от наших статистических исследований, они покупаются по трем отдельным системам: buybacks, реверсии и инсайдерские покупки. Мы купим удвоенные количества их всех, за исключением Dynegy, так как он поднялся на 30% во вторник.

В ФОРЕКС СБОРНИКЕ ВЫ НАЙДЁТЕ СОТНИ РАЗНЫХ ТОРГОВЫХ СИСТЕМ :

СКАЧАТЬ МЕТАТРЕЙДЕР 4 и Получать 12.5% годовых на депозит в Надёжном ДЦ Можно Здесь >>>

ФОРЕКС: Системный трейдинг путь к неслучайному успеху

Статьи о Форекс

Системный трейдинг: путь к неслучайному успеху

Позвольте по праву первого участника поблагодарить организатора этого мероприятия компанию БрокерКредитСервис за организацию. Возможно, я что-то где-то пропустил в своей жизни, но, мне кажется, что впервые создано такой «вкусное» меню по заявленной теме. Огромное спасибо за это организаторам. Надеюсь, что этот семинар будет событием как для выступающих, так и для слушателей. Желаю оправдаться надеждам организаторов, которые возлагались на это мероприятие и тогда, быть может, такие встречи станут регулярными.

В своем выступлении я бы хотел остановиться на вопросе, который кому-то может показаться отвлеченным, кому-то абстрактным, однако, я глубоко уверен, что значительная часть успеха в трейдинге зависит от наличия правильного трейдерского мировоззрения, от правильного понимания ряда фундаментальных вопросов, которые показывают нам те ограничения, которые существуют в трейдинге, те возможности, к которым можно стремиться. Прежде чем начинать поиск оптимальных параметров для системы из трех пересекающихся средних, необходимо иметь ответы на некоторые фундаментальные вопросы. Одним из таким вопросов, на котором я хочу остановиться в своем выступлении, является следующий: действительно ли трейдер может иметь на рынке преимущество и если да, то насколько устойчиво он может быть? Иначе говоря, успех трейдера - это нечто закономерное или случайность, строим ли мы замок на песке или мы может построить здесь устойчивый нормальный стабильный бизнес? Итак, попробуем разобраться. Торговля на бирже: это игра или бизнес? Сначала нужно разобраться с рядом определений. Что такое, прежде всего, игра? С моей точки зрения, в ключевой момент игре – это наличие элемента удачи, случайности. Отсюда мое негативное отношение к терминам как «игрок на бирже», «игра на бирже», поскольку эта терминология неявно подталкивает людей к большему риску, к игре на удачу, к некому фатализму. В противовес этому доходы от бизнеса должны носить закономерный характер. В бизнесе должен существовать технологический процесс получения прибыли. Таким образом, игра и бизнес – это в некотором роде антагонисты. В одном случае – больше доля удачи, везения, в другом – результат должен быть закономерен.

Считается признанным, что цены на бирже предсказываются очень плохо. Есть, правда, люди, которые утверждают, что им удается строить стратегии непосредственно на прогнозе самих цен, но отношусь к такого рода утверждениям достаточно скептично, хотя, может, я и не прав - в мире всегда есть место чуду. Исходя из непредсказуемости или плохой предсказуемости будущих значений цен, возникает предположение, что игра на бирже не может быть бизнесом, поскольку в основе ее лежат непредсказуемые процессы. Как сказал Исаак Ньютон, в свое время проигравший значительное состояние на бирже: «Я могу предсказать, где будет находиться каждая из планет через миллионы лет с точностью до секунды, однако, я не могу предсказать, куда в следующую минуту погонит цены эта безумная толпа».

Однако, если бы это было так, то выигрывать на бирже в течение длительных промежутков времени, десятилетий, как это делают многие трейдеры и организации, было бы невозможно. Также, как невозможно выигрывать в течение длительного времени при игре в рулетку. И обычно на этот факт – на наличие больших треков с положительными исходами, указывают, когда хотят показать, что есть неслучайные результаты и профессионализм трейдера позволяет достичь стабильного и предсказуемого результата. Но, с моей точки зрения, это не совсем правильно, поскольку просто по закону больших чисел что-то да должно случиться. Мне нравится такой вопрос-притча: «Почему дельфин всегда толкает тонущего человека к берегу? Потому что те, которых они толкали от берега, уже никогда и никому ничего не расскажут».

Биржа – это такое место, где миллионы людей пытаются найти кусочек своего счастья. К этой цели идут миллионы, но мы видим только тех людей, которые дошли к этой цели. Может быть, кто-то, совершая даже случайные действия может оказаться в числе выигравших – просто по закону больших чисел. Также как если миллион человек каждый по 100 раз кинет монетку, то существует определенный процент вероятности, что у кого-то из них 90 раз из 100 выпадет «орел».

Таким образом, с моей точки зрения, наличие трейдеров, организаций, которые в течение длительного времени имеют позитивный результат – не является доказательством существования устойчивого преимущества трейдера на рынке.

Также я слабо представлю себе возможность какого-либо математического доказательства существования такого преимущества. Может быть я, будучи не математиком, что-то не понимаю, но я слабо представляю как такое доказательство может выглядеть и никогда не слышал об их наличии. Хотя, быть может, я опять-таки ошибаюсь. Поскольку, таким образом, ни практика, которая обычно является критерием истины, ни математика, в данном случае не дают нам ответа на вопрос: «имеет ли трейдер закономерное преимущество на рынке?», а ответ на этот вопрос нам очень бы хотелось получить, и желательно положительный, то придется идти узкой извилистой тропинкой логики, которая не всем может показаться безупречной, но меня она устраивает и когда я торгую на рынке, эта логика дает мне ощущение, что я иду по хорошей асфальтовой дороге, а не по тонкому потрескивающему и готовому в любой момент провалиться ледку.

Есть такой класс игр, который называется случайно-стратегический: когда стратегия выигрыша строится на случайных событиях. В качестве примера - широко известные нарды или преферанс. Очевидно, что в данном случае игра строится на случайных событиях, поскольку невозможно, если никто не мухлюет, предугадать выпадение костей и выпадение карт. Однако, точно также очевидно, что сильнейший игрок имеет закономерное преимущество. Таким образом, есть игры, в который возможно построение выигрышных стратегий даже на случайных событиях. Однако это возможно только в тех играх, где участвую более 1 участника, где соревнуются стратегии нескольких людей, где идет соревнование не с его величеством непредсказуемостью, а соревновании стратегий между собой.

С моей точки зрения, работа на бирже, торговля на бирже - это случайно-стратегическая игра с неограниченным кругом участников. В отличие от других игр, у нее есть ряд особенностей.

Первая – это фактор времени. Есть такая присказка, что «на бирже можно выигрывать только одним способом – медленно». Естественным ритмом рынка являются недели, месяцы и годы. Для выявления победителя на рынке необходим длительный промежуток времени, который психологически не естественен для людей – хочется получить результаты быстро, хочется быстро доказать свою состоятельность, но именно эта торопливость очень часто подводит. Нужно понимать, что доказательство своей состоятельности на рынке - процесс очень длительный и его нельзя форсировать.

Вторая общеизвестная особенность - это то, что в этой игре периодически меняются правила. Самый простейший пример на российском рынке акций, можно назвать даже день, когда это случилось, по иронии судьбы – это перелом тысячелетий, между 31 декабря 1999 года и 1 января 2000 года, когда произошло изменение характера рынка и те стратегии, которые ранее были выигрышными – они остались выигрышными в основной своей массе, но их отдача достаточно существенно уменьшилась. К счастью, подобные тектонические сдвиги на рынке происходят не часто, однако мы постоянно вынуждены иметь их в виду.

Третья, тоже достаточно важная особенность, то, что мы всегда вынуждены играть против самого сильного противника – против рынка. В отличие от преферанса, мы не можем расписать пульку, встать и пойти поискать себе противника по силам, здесь мы торгуем с сильнейшим противником и результат – победа или смерть. Только так!

Есть так же ряд положительных моментов этой игры, на которых я также хочу остановиться. Судя по всему, у случайно-стратегической игры есть очень большое, практически неограниченное количество выигрышных стратегий. Связано это, скорее всего с тем, что рыночное сообщество, этот коллективный разум пополам с самыми дремучими эмоциями, причем, когда я говорю «пополам», я делаю рыночному разуму достаточно большой комплимент, поскольку инстинкты там, как правило, преобладают, так вот это коллективный разум состоит из большого количества различных групп, группок, супергрупп, со своими стереотипами поведения. Когда мы разрабатываем свою какую-либо стратегию, мы неявным образом выделяем одну из этих групп как спарринг-партнера, против которого мы будем играть и используем в своей работе неэффективности его стратегии. Что приятно, что наш спарринг-партнер не может отказаться от этой игры. Он вынужден с нами играть. Но с другой стороны, могут начать играть против нас и мы тоже не сможем от этого отказаться. Кстати говоря, успешное применение контрстратегии против определенных групп участников скорее всего и лежит в изменении характера рынка. Просто-напросто, какие-то группы участников могут «убиваться» на рынке, вымываться с рынка, не возобновляться за счет притока новых игроков и характер рынка от этого может несколько меняться. Если «убивается» большая группа участников, то характер рынка может меняться значительно.

Самая распространенная стратегия на рынке – отсутствие каких-либо стратегий. Поэтому, с моей точки зрения, любая вменяемая стратегия, используемая на рынке, любые вменяемые стратегии конкурируют не между собой, а они конкурируют с этой основной массово применяемой стратегией – отсутствием стратегии. Если взять 2 правильные стратегии – это как 2 волка, охотящиеся за зайцем – может быть один волк более эффективен, второй менее эффективен, но так же как и волки - друг другом они не питаются, а потребляют зайцев.

Держа в уме все вышеперечисленные особенности случайно-стратегической игры, попробуем в самых общих чертах рассмотреть поиск эффективной рыночной стратегии. Я бы остановился здесь на 2 ключевых аспектах: увеличение предсказуемости и достижение устойчивости. Как я уже говорил, значение будущих цен – плохо предсказуемы. Не надо путать, кстати, плохую предсказуемость и случайность – это разные вещи. Между тем, для построения любой эффективной стратегии в явном или неявном виде, нам необходимо построение прогноза. Здесь у нас есть вариант: хотя сами цены у нас предсказываются плохо, однако, есть ряд других производных показателей цен, которые предсказываются несравненно лучше. Это, к примеру, волатильность – без сомнение она предсказывается значительно лучше цен. Если цены плохо предсказуемы, то на прогнозах волатильности можно строить эффективные стратегии. Вот таких вот производных от первичного ценового ряда показателей, которые прогнозируются лучше самих цен, достаточно много. И, с моей точки зрения, это основной путь увеличения предсказуемости наших стратегий. Судя по программе, предусмотрены выступления на эту тему, будет более подробно рассматриваться этот вопрос, а я перейду к другому важному аспекту построения системы - устойчивости.

Очевидно, что необходимы исследования рынка в поисках устойчивых закономерностей. Чем будет более устойчива закономерность, тем будет более устойчивой наша система. Стремясь к поиску таких устойчивых закономерностей, мы должны выбирать в качестве спарринг-партнера какую-нибудь большую группу, обладающую неэффективностью своей стратегии. Чем больше будет эта группа, тем дольше мы будем ее «убивать» и тем будет для нас лучше. А еще лучше, если эта группа будет постоянно подпитываться поступлением новых членов извне. Нет ничего более постоянного, чем извечные человеческие слабости. Это жадность, присущая почти всем участникам рынка. И, по крайней мере, часть наиболее устойчивых систем создается с неявным использованием этой человеческой слабости – страсти к наживе. Фактически, на графиках рынка мы должны искать графические эквиваленты проявления человеческих чувств. К примеру, разберем психологическую модель поведения большинства трейдеров, торговцев, при переходе рынке от бокового состояние к тренду. За время бокового состояния люди привыкают к имеющимся ценам и они начинают казаться им справедливыми. И вот цена начинает расти. С точки зрения трейдеров цена стала неоправданно высока и люди начинают продавать. Таким образом, возникает продажа в начале тренда и люди избавляются от позиций. Точно так же возникает группа людей, которая покупает на падениях рынка. Им кажется, что цена стала неоправданно низкой относительно той цены, к которой они привыкли за день, неделю и они начинают покупать подешевевшие акции. Если бы не эти люди, то нам не кому было бы продавать акции, когда мы хотим выйти из рынка на падении, и не у кого было бы купить, когда акции начинают рост. Надеюсь, что брокерская индустрия, в т.ч. и организаторы этого мероприятия, будут и дальше прилагать усилия, к «поставке» этих групп участников на рынок. Пожелаем им значительного успеха в этом направлении.

С точки зрения эмоций, может быть, неприятно продавать на падении или покупать на росте, никто не говорил, что трейдинг – это эмоционально приятная вещь, однако, с точки зрения управляемых счетов - это достаточно эффективная стратегия.

Исходя из таких логических предпосылок можно, например,

определить характеристики рынка, на которых трендовые модели должны работать.

Пример: это должны быть рынки, где, достаточно часто с точки зрения фундаментальных

причин возникают тренды, а второе – должна быть достаточно большая прослойка

непрофессиональных участников. Под непрофессиональными в данном случае

я понимаю тех, кто торгует на рынке эмоционально, кто не в состоянии контролировать

свои эмоции или не использует каких-либо разумных стратегий. С моей точки

зрения – российский рынок акций как раз и подходит под оба эти признака,

что наполняет меня счастьем, делает меня счастливым, поскольку, как говорится

в одном из определений: «Счастье – это осознание обоснованности собственной

перспективы».

ФОРЕКС СБОРНИК из новейших экспертов и торговых систем.

Подробнее тут:

СКАЧАТЬ МЕТАТРЕЙДЕР 4 и Получать 12.5% годовых на депозит в Надёжном ДЦ Можно Здесь >>>

СКАЧАТЬ МЕТАТРЕЙДЕР 4 и Получить на Счёт 30-200-1000$ в Надёжном ДЦ Можно Здесь >>>

ПРИБЫЛЬНЫЕ АВТОМАТИЧЕСКИЕ СИСТЕМЫ ТОРГОВЛИ ДЛЯ МЕТАТРЕЙДЕР 4 (Эксперты-советники)

и Торговые Стратегии НАХОДЯТСЯ ЗДЕСЬ >>>

ВИДЕО КУРС О FOREX: КАК ПРИБЫЛЬНО Работать на Валютном Рынке >>>

( Методики,стратегии,механическая торговля )

МОНИТОРИНГ ОБМЕННЫХ ПУНКТОВ ИНТЕРНЕТ ВАЛЮТ >>>

( ВЫБЕРАЙТЕ ЛУЧШИЙ КУРС: Яндекс.деньги, Webmoney: WMZ, WMR, WME, WMU, WMB,

WMY, E-gold, Liberty Reserve, UkrMoney, RBK money,

PayPal, Z-Payment и др. )

Выбирите своего Форекс брокера